Epävarmuuden sietäminen ja ostaminen riskien ollessa koholla sijoittajan odotettavissa olevat tuotot kasvavat. Yleensä sijoittaja ei voi saada sekä matalaa riskiä että korkeita tuottoja.

Helmi-maaliskuun vaihteessa yleinen pörssitunnelma ja etenkin odotukset tulevasta kurssikehityksestä vaikuttavan hyvin varovaisilta. Harva ekonomisti, analyytikko tai pörssikommentaattori uskoo kovinkaan kaksisiin tuottoihin loppuvuoden aikana – ennemminkin kommenteissa painotetaan riskejä tai puhutaan jopa karhumarkkinan jatkumisesta.

Olen itse huomattavasti toiveikkaampi markkinakehityksen suhteen ja uskon, että vuosi voidaan korkeallakin todennäköisyydellä päättää pitkälle kaksinumeroisiin tuottolukuihin pääindeksien osalta. Miksi olen markkinakonsensuksen kanssa eri mieltä?

Viime kuukausien kurssikehitys kertoo trendin kääntymisestä

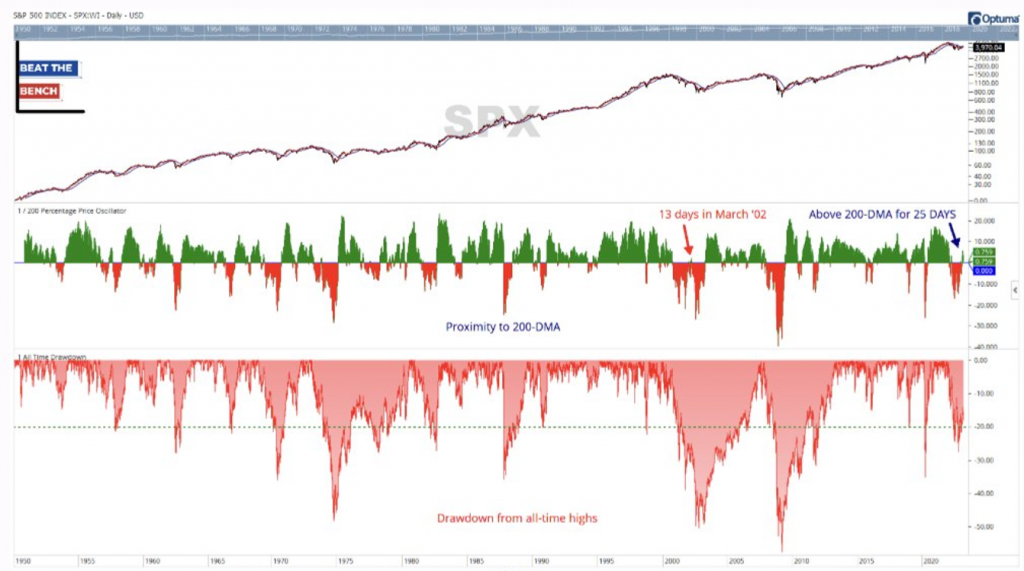

Pidemmät laskutrendit, ts. karhumarkkinat ovat osakemarkkinoille täysin tyypillisiä, mutta sangen harvinaisia tapahtumia. Historiaa tarkastellen osakemarkkinoilla koetaan karhumarkkina noin kaksi kertaa vuosikymmenessä, ja mediaanikesto on alle vuoden. Kuten alla olevan graafin alimmasta tilastosta (laskuprosentti viimeisestä huipusta) voi nähdä, pidemmät yli 20 prosentin (vihreä katkoviiva) korjausliikkeet ovat äärimmäisen harvinaisia.

Yksi tekijä yhdistää kaikkia laskumarkkinoita: lasku tapahtuu 200 päivän liukuvan keskiarvon alapuolella. Niissä harvoissa tapauksissa, joissa laskumarkkinan aikana on noustu 200 MA yläpuolelle, hinta palaa yleensä viikon sisällä takaisin 200 MA alapuolelle. Vuodesta 1950 lähtien tarkasteltuna pisin aika, jonka markkina on pysytellyt 200 MA yläpuolella karhumarkkinan aikana on vuonna 2002, jolloin S&P 500 treidasi 13 päivää 200 liukuvan keskiarvon yläpuolella. Tämän jälkeen kurssit kääntyivät takaisin laskuun ja markkina teki vielä uudet pohjat.

Nyt markkina on treidannut 200 liukuvan keskiarvon yläpuolella jo 28 päivää. Kuten edellä mainitun yli 70 vuoden pituisen datasarjan perusteella voidaan todeta: joka kerta kun markkina on yli 20 prosentin laskun jälkeen pysynyt näin pitkään 200 liukuvan keskiarvon yläpuolella, karhumarkkina on jo loppunut, ja uusi nousumarkkina on alkanut.

Vain aika näyttää, päteekö tämä historiallinen havainto myös tällä kertaa. Vähintäänkin se kääntää vaakakuppia jälleen uuden nousumarkkinan puolelle sekä kasvattaa todennäköisyyttä karhumarkkinan siirtymisestä historiankirjoihin. Olemme viimeisen kahden kuukauden ajan saaneet kiihtyvällä tahdilla tämän tyyppisiä merkittäviä tilastollisia havaintoja siitä, kuinka markkinat ovat historiallisesti käyttäytyneet. Katso myös edellisessä blogissa esitetty Golden Cross, joka tapahtuu aina vain karhumarkkinan päätyttyä.

Markkinoiden kääntyessä riskejä on aina ilmassa

”Ilmassa on niin paljon riskejä, ettei markkinaa kannata ostaa näin vahvan nousun jälkeen.”

Tämä on täysin validin kuuloinen argumentti, mutta toisaalta korostaa juuri sitä, minkä takia sijoittamiseen liittyvä psykologinen aspekti tekee sijoittamisesta niin vaikeaa. Joka kerta, kun osakemarkkina on kääntynyt karhumarkkinasta uuteen nousuun, erilaisia riskejä on edelleen ilmassa ja yleinen markkinatunnelma on melko pelokas ja varovainen. Jos mitään riskejä ei olisi ilmassa, markkina olisi kääntynyt jo paljon aiemmin ja olisi todennäköisesti jo uusissa huipuissa. Epävarmuuden sietäminen ja ostaminen silloin, kun riskit ovat koholla, kasvattaa sijoittajan odotettavia tuottoja. Yleisenä ohjesääntönä voi sanoa, että sijoittaja ei voi saada molempia, matalaa riskiä ja korkeita tuottoja.

Etenkin markkinan käännepisteissä sijoittaja kompastuu myös liian lyhyen aikahorisontin tarkasteluun: sijoituskeskustelussa ja markkinakommenteissa korostuu se, mitä taloudessa tapahtuu juuri nyt ja mitkä ovat odotukset seuraavalle ja sitä seuraavalle kvartaalille. Osakemarkkina on yleisesti ottaen melko etevä hinnoittelemaan näin lyhyen aikavälin kehityksen jo etukäteen, ja sen fokus on pikemminkin siinä, mihin suuntaan talous- ja tuloskehitys kääntyy 6, 12 ja 18 kuukauden säteellä. Siispä vaikka kehitys niin talouden tai yrityksien tuloksien suhteen olisi heikkoa Q1–Q3/2023 aikana, se on todennäköisesti suurelta osin jo osakemarkkinoilla hinnoiteltuna sisään. Osakemarkkinan liikkeet tästä hetkestä eteenpäin kuvaavatkin siis enemmän sitä, mitä markkina hinnoittelee tapahtuvan Q4/2023 ja siitä eteenpäin. Voisivatko tulokset kääntyä taas selvemmin kasvu-uralle vuonna 2024? Jos näin on, osakemarkkinoiden kehitys voi tänä vuonna yllättää pessimistin.

Tärkeää tietoa riskeistä: Tässä esitetty ei ole eikä sitä tule käsittää sijoitussuositukseksi tai kehotukseksi merkitä, ostaa tai myydä arvopapereita. Sijoittajan tulee sijoituspäätöksiä tehdessään perustaa päätöksensä omaan arvioonsa sekä ottaa huomioon omat tavoitteensa ja taloudellinen tilanteensa. Rahoitusvälineiden arvo voi nousta tai laskea. On olemassa riski, ettet saa sijoittamiasi varoja takaisin.

Jukka Lepikkö

Kirjoittaja on Suomen tunnetuimpia treidaajia ja tehnyt aktiivista päiväkauppaa vuodesta 2007 alkaen. Hän esiintyy Youtubessa Traders’ Club -videosarjassa ja jakaa ajankohtaisia markkinanäkymyksiään myös Twitterissä, @JukkaLepikko.