Nykyinen sijoitusvuosi on ollut monelle buy&hold tyypin sijoittajalle varmasti hyvinkin tuskallinen toistaiseksi. Tarkastelen tässä blogitekstissä kuitenkin lähtökohtia vuoden viimeiseen kvartaaliin.

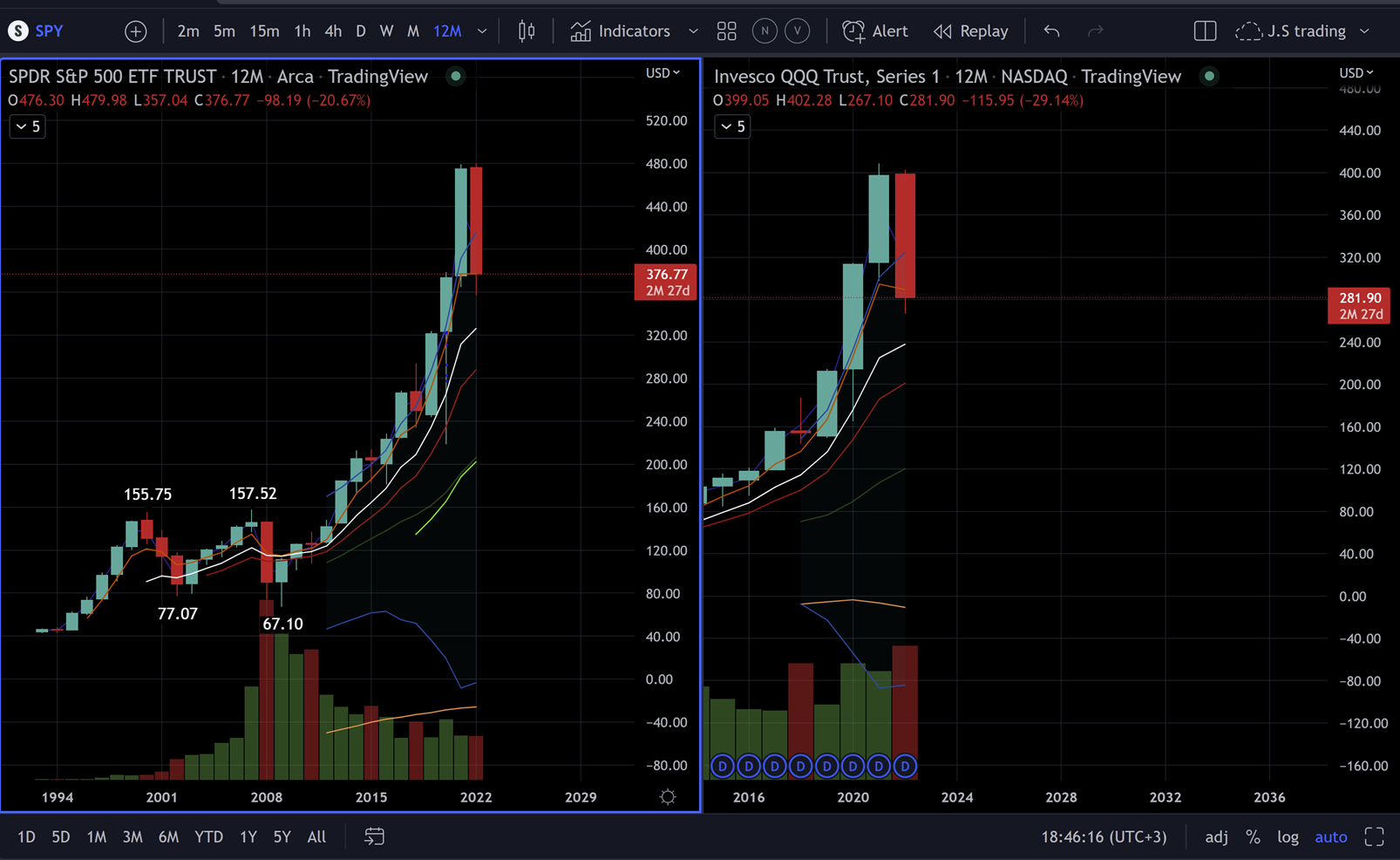

Keskeiset indeksit Yhdysvalloissa ovat tähän mennessä tänä vuonna tuottaneet erittäin heikosti. S&P 500:n YTD-tuotto osinkojen kanssa noin -20,6 %, Nasdaq 100:aa vastaavan ETF:n (QQQ) tuotto YTD on tuottanut vielä heikommin, noin -29 %. Pienempien yhtiöiden indeksi Russell 2000 on tuottanut turskaa vain hiukan enemmän kuin S&P 500, eli tuotto on noin -21,1 %. Tämä on hyvin mielenkiintoinen näkökohta, koska tilanne eroaa esimerkiksi Suomen small- ja mid capien tilanteesta merkittävästi.

Hyvin mielenkiintoista on myös se, että tarkasteltaessa syvemmin eri sektoreiden tuottoja huomataan, että XLV ja XLF ovat pärjänneet molemmat SPY:ta paremmin (YTD-tuotot noin -10,6 % ja -17,4 %). Näitä tuottoja tarkastellessa voidaan päätellä, että teknologiayhtiöitä on lyöty kaikista pahiten tänä vuonna, ja vähemmän kasvuorientoituneet sektorit ovat pärjänneet paremmin kasvavien korkojen ympäristössä.

Tarkastellaan korrelaatio-tickereitä vähän (kahden viikon TF:llä selkeyden vuoksi). Täältä nähdään samansuuntainen havainto, kun verrataan SPY:ta ja dollaria, ja toisaalta SPY:ta ja USA:n kymmenvuotisen valtion velkakirjan korkoa keskenään. Molemmat ovat olleet siististi laskussa koko vuoden (joka osoittaa SPY:n siis olevan heikko dollaria ja USA:n kymmenvuotista velkakirjaa vastaan). Mielenkiintoinen tilanne on siitä näkökulmasta, että vuoden alussa SPY/DXY vasta siirtyi laskutrendiin kahden viikon timeframella 21.1.2022, kun taas SPY/US10Y oli laskutrendissä jo vuoden kolmantena pörssipäivänä (5.1.2022), vain hetki nousutrendin alkamisen jälkeen.

Jos tarkastellaan dollaria ja USA:n kymmenvuotisen velkakirjan korkoa erikseen, niin molemmat ovat olleet suurilta osin siistissä nousutrendissä koko vuoden 2022. Tällä hetkellä kahden viikon timeframella molemmat kohteet ovat aloittamassa konsolidaatiota nousulegin jälkeen (2W TF:llä olettaen, että tällä viikolla ei tapahdu molemmisssa suurta nousulegiä). Osakemarkkinoiden bullien näkökulmasta voitaisiin päätellä, että mikäli oletetaan dollarin ja korkojen (yleistettynä USA:n kymmenvuotisen velkakirjan korosta) korreloivan edelleen käänteisesti osakemarkkinan kanssa (niin kuin molemmat edellä mainitut usein tuppaavat tekemään), niin dollarin ja korkojen siirtyminen pidemmän aikavälin laskutrendiin (esim. yhden/kahden viikon timeframella LH + LL) voisi tarkoittaa osakemarkkinoille mukavampaa loppuvuotta ja laskun rauhoittumista.

Lopuksi: molempien käytettyjen korkokäyrien inversiot (USA:n kymmenvuotisen velkakirjan korko vähennettynä joko kahden tai kolmen vuoden velkakirjan korosta) ennustavat tällä hetkellä mahdollisesti pitkittynyttä taantumaa. Makrotalouden näkökulmasta vielä pidemmän aikaa tulee olemaan esillä kysymys: kuinka pitkälle FED aikoo vielä nostaa ohjauskorkoja, ja etenkin mihin seuraava korkojen laskusykli todennäköisesti ajoittuu?

Näillä tunnelmilla vuoden viimeiseen kvartaaliin, kohta tämäkin vuosi on jo ohi. Ja jos mikään muu ei tässä sijoitusvuodessa lohduta, niin hei, ainakin YTD-tuotot nollaantuvat vuoden vaihtuessa, ja uuden sijoitusvuoden voi startata puhtaalta pöydältä!

Johannes Sippola

Kirjoittaja on treidaaja, lääketieteen opiskelija ja Medifilm Oy:n toimitusjohtaja.