Yhdysvalloissa pidettiin tällä viikolla niin sanotut välivaalit, joissa edustajainhuoneeseen sekä senaattiin valittiin uusia edustajia.

Tämän blogikirjoituksen aikaan ääntenlaskenta on vielä kesken, mutta alustavien tulosten perusteella republikaanit ovat valtaamassa enemmistöä edustajainhuoneesta, taisto senaatista on vielä auki. Republikaanit tuskin kuitenkaan saavat riittävää määräenemmistöä senaattiin, minkä lisäksi Joe Biden voi käyttää veto-oikeuttaan torpatakseen republikaanipuoleen pyrkimyksiä. Näyttääkin siis siltä, että USA:n politiikka on seuraavat kaksi vuotta jonkinlaisessa solmussa.

Mitä tilastot kertovat vaaleista sekä poliittisen johdon vaikutuksesta osakemarkkinoihin?

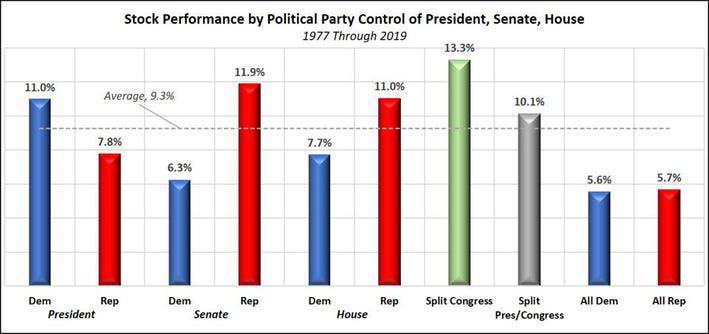

Yleisesti ottaen osakemarkkinat tykkäävät ennustettavuudesta – kaikki yllätyksellisyys ja epävarmuus perinteisesti nostavat markkinoiden riskikerrointa ja ovat siten vastatuuli nousevilla kursseille. Koska markkina siis pitää status quon säilymisestä, osaketuottojen näkökulmasta paras tilanne on tilastojen valossa poliittinen gridlock. Siis tilanne, jossa valta jakautuu demokraattien ja republikaanien välillä siten, että uusia päätöksiä, lakeja, veronkorotuksia ja niin edelleen on vaikea ajaa läpi.

Kuten alla olevasta kuvaajasta nähdään, puolueiden ristiin hallitsema kongressi on osakemarkkinoiden tuottojen kannalta paras yhdistelmä (vihreä palkki). Tällöin keskimääräinen vuosituotto on ollut 1977–2019 välisenä aikana peräti 13,3 prosenttia vuodessa.

Tilastojen perusteella demokraattipresidentit ovat niin ikään olleet toivotumpia osakemarkkinoiden näkökulmasta. Demokraattipresidenttien kausilla vuosituotot ovat olleet 3,2 prosenttiyksikköä korkeammat kuin republikaanipresidenttien ollessa vallan kahvassa kiinni. Joe Bidenin presidenttikauden jatkuessa vielä ainakin kahden vuoden ajan voidaan siis välivaalien jälkeen hyvinkin olla tilanteessa, jossa kongressissa valta jakautuu puolueiden välillä demokraattipresidentin valtakaudella. Siis ainakin tilastojen valossa optimitilanteessa osakemarkkinoiden tuottojen kannalta.

Politiikkasykli ja osakemarkkinoiden kausivaihtelu

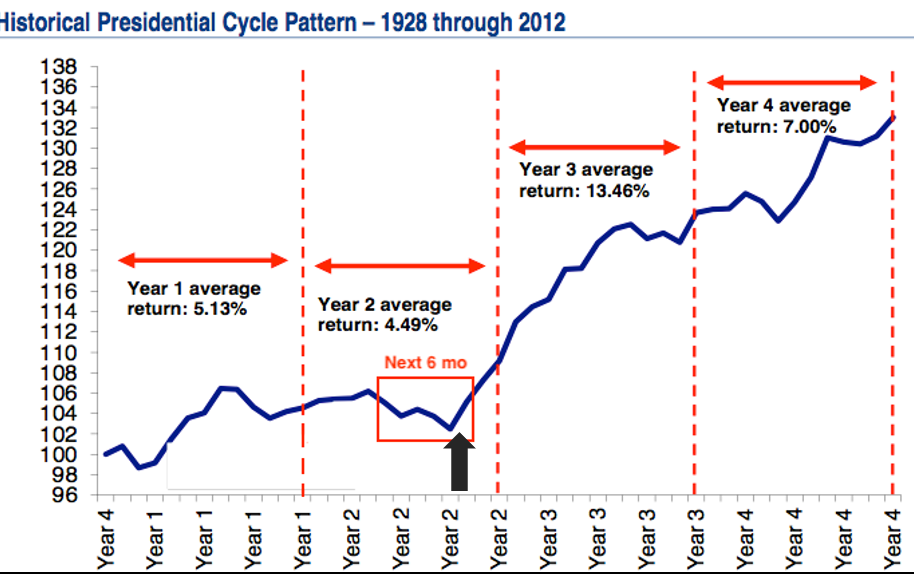

Eräs akateemikkojenkin tunnustama osakemarkkinoiden anomalia eli epätehokkuus liittyy kausivaihteluun. Siis markkinatuottojen painottumiseen vuoden tietylle jaksolle. Tämän kalenterivuoteen rajoittuvan tarkastelun lisäksi kausivaihtelua voidaan soveltaa myös poliittiseen sykliin, esimerkiksi USA:n 4-vuotiseen presidenttikauteen.

84 vuoden tilastollinen otos paljastaa melko suuria vuosikohtaisia eroja osakemarkkinatuotoissa presidenttikauden aikana. Välivaalivuosi (vuosi 2) on tuotoiltaan heikon ja keskimäärin vielä välivaalienkin aikaan loppuvuodesta negatiivinen. Vuosi 3 taas on tuotoiltaan selvästi paras – tarkkaan ottaen vahva periodi alkaa jo toisen vuoden lopulta, heti välivaalien aikaan (musta nuoli).

Vaikka keskiarvot voivat välillä olla hieman harhaanjohtavia, on mielenkiintoista huomata, että kuuden kuukauden periodi välivaalien marraskuusta eteenpäin ei ole kertaakaan ollut negatiivinen osaketuottojen osalta ainakaan vuodesta 1950 lähtien.

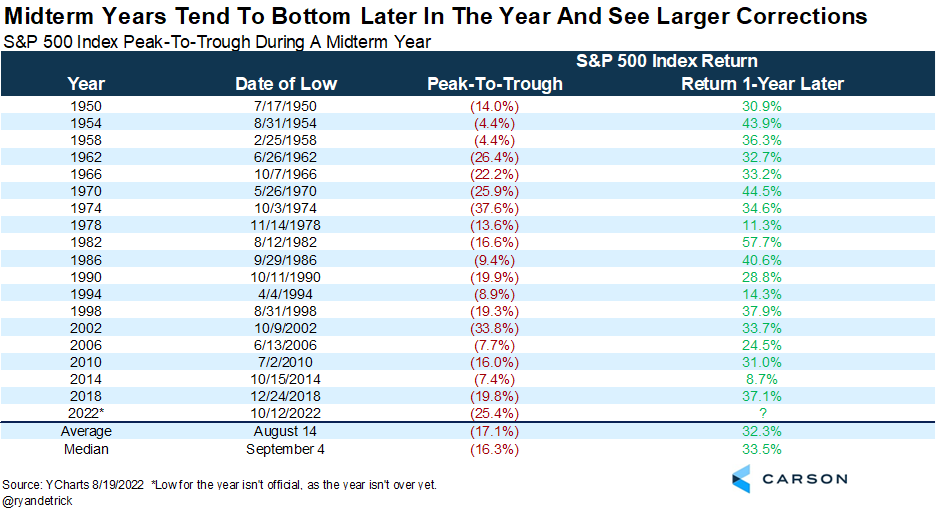

Välivaalivuosien isot korjausliikkeet ja vielä suuremmat tuotot 12 kk eteenpäin

Presidenttisyklin kausivaihtelun mukaisesti korjausliikkeet istuvan presidentin toisena vuonna ovat normaalia vuotta selvästi syvemmät. Vuonna 2022 pohjakosketus S&P 500 -indeksissä saatiin lukemassa -25,4 prosenttia, kun keskimäärin välivaalivuosina lasku on ollut -17,1 prosenttia.

Jos kuitenkin katsotaan pohjakosketuksesta 12 kuukautta eteenpäin, tuotot ovat tilastollisesti harvinaisen hyviä. Keskimääräinen vuosituotto pohjasta laskien on ollut 32,3 prosenttia ja mediaanituotto 33,5 prosenttia. Heikoin vuosituotto vuodesta 1950 lähtien on ollut 8,7 prosenttia ja paras 57,7 prosenttia.

Historiallinen tuotto ei ole tae tulevasta, mutta tilastojen perusteella osakemarkkinoilta on lupa odottaa poikkeuksellisen hyviä tuottoja seuraavan vuoden aikana.

Tärkeää tietoa riskeistä: Tässä esitetty ei ole eikä sitä tule käsittää sijoitussuositukseksi tai kehotukseksi merkitä, ostaa tai myydä arvopapereita. Sijoittajan tulee sijoituspäätöksiä tehdessään perustaa päätöksensä omaan arvioonsa sekä ottaa huomioon omat tavoitteensa ja taloudellinen tilanteensa. Rahoitusvälineiden arvo voi nousta tai laskea. On olemassa riski, ettet saa sijoittamiasi varoja takaisin.